Muster

Vorlage

| PDF und WORD |

| 4.17 – (⭐⭐⭐⭐ : 7660) |

| Verfasser – Joris Albrecht |

| Prüfer – Bastian Ehrenreich |

| Seitenzugriffe – 2273 |

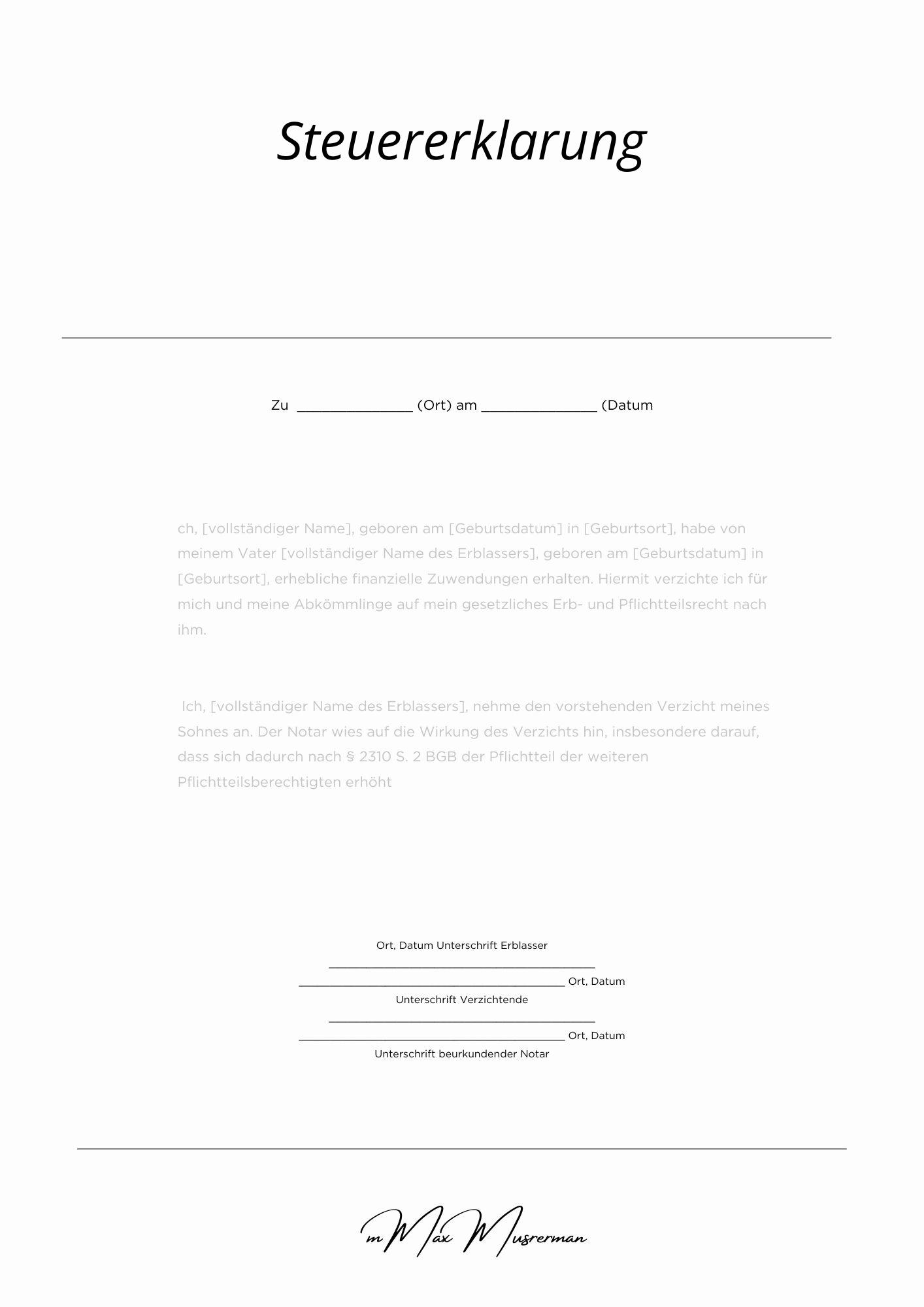

Steuererklärung Muster

Persönliche Informationen

Name:

Adresse:

Steuernummer:

Telefonnummer:

Email:

Einkommensquelle

Einkommensart 1:

– Beschreibung:

– Betrag:

Einkommensart 2:

– Beschreibung:

– Betrag:

Ausgaben

Werbungskosten:

– Beschreibung:

– Betrag:

Sonderausgaben:

– Beschreibung:

– Betrag:

Steuerabzüge

Kindergeld:

– Anzahl der Kinder:

– Betrag:

Pauschbetrag:

– Betrag:

Einkommensteuererklärung

Gesamteinkommen:

– Summe der Einnahmen:

– Summe der Ausgaben:

Steuerberechnung:

– Steuersatz:

– Zu zahlende Steuer:

Weitere Informationen

– Anlage N (Arbeitnehmer):

– Anlage V (Vermietung und Verpachtung):

– Anlage G (Gewerbebetrieb):

Weiterführende Unterlagen

– Gehaltsabrechnungen

– Belege für Ausgaben

– Kontoauszüge

WORD

Formular

Vordruck

1. Welche Unterlagen werden für die Steuererklärung benötigt?

Für die Steuererklärung werden verschiedene Unterlagen benötigt, um alle Einkünfte und Ausgaben korrekt anzugeben. Dazu gehören unter anderem: Einkommensnachweise (Gehaltsabrechnungen, Rentenbescheide), Belege für Werbungskosten (z.B. Arbeitsmittel, Fortbildungskosten), Belege für Sonderausgaben (z.B. Spendenquittungen, Krankheitskosten) und Belege für Kapitaleinkünfte (z.B. Zinsbescheinigungen). Es ist ratsam, alle Unterlagen gut zu sortieren und geordnet bereitzuhalten, um die Steuererklärung effizient ausfüllen zu können.

2. Kann ich meine Steuererklärung selbst ausfüllen oder ist es ratsam, einen Steuerberater zu konsultieren?

Die meisten Steuerpflichtigen können ihre Steuererklärung selbstständig ausfüllen, vor allem wenn die steuerlichen Verhältnisse relativ einfach sind. Es gibt auch viele Softwareprogramme, die bei der Erstellung der Steuererklärung helfen. Bei komplexeren steuerlichen Angelegenheiten oder Unsicherheiten kann es jedoch sinnvoll sein, einen Steuerberater zu konsultieren, um mögliche Fehler zu vermeiden und Steuervorteile optimal auszunutzen.

3. Wie gebe ich meine Einkünfte aus selbstständiger Tätigkeit in der Steuererklärung an?

Einkünfte aus selbstständiger Tätigkeit werden in der Anlage S zur Steuererklärung angegeben. Hier sollten alle Einnahmen und Ausgaben aus der selbstständigen Tätigkeit aufgeführt werden. Dazu gehören beispielsweise Honorare, Betriebsausgaben, Abschreibungen und andere relevante Kosten. Es ist wichtig, alle Einnahmen und Ausgaben vollständig und korrekt anzugeben, um eine ordnungsgemäße Versteuerung sicherzustellen.

4. Was kann ich als Werbungskosten absetzen und wie werden sie korrekt angegeben?

Als Werbungskosten können alle Kosten geltend gemacht werden, die im Zusammenhang mit der Erzielung von Einkünften stehen. Dazu gehören beispielsweise Fahrtkosten, Arbeitsmittel, Fortbildungen oder auch Kontoführungsgebühren. Werbungskosten werden in der Anlage N zur Steuererklärung angegeben. Es ist wichtig, alle Werbungskosten nachvollziehbar zu belegen und korrekt anzugeben, um Steuervorteile zu erhalten.

5. Muss ich auch Kapitaleinkünfte in meiner Steuererklärung angeben und wie werden sie besteuert?

Ja, Kapitaleinkünfte wie Zinsen, Dividenden oder Kursgewinne müssen in der Steuererklärung angegeben werden. Sie werden in der Anlage KAP erfasst. Kapitaleinkünfte sind in der Regel mit der Abgeltungssteuer von 25% zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer belegt. Wenn die persönliche Steuerbelastung niedriger ist, kann eine Nichtveranlagungsbescheinigung oder eine Günstigerprüfung beantragt werden, um von einem niedrigeren Steuersatz zu profitieren.

6. Wie funktioniert die Aufteilung von Einkommen bei Zusammenveranlagung in der Steuererklärung?

Bei der Zusammenveranlagung in der Steuererklärung werden die Einkünfte sowie bestimmte steuerliche Vergünstigungen und Freibeträge der Ehepartner gemeinsam verrechnet. Dies bedeutet, dass beide Ehepartner ihre individuellen Einkommensteuererklärungen abgeben, aber diese gemeinsam für beide Partner veranlagt werden.

Die Einkommen der Ehepartner werden addiert, und es wird ein Gesamteinkommen ermittelt. Dieses Gesamteinkommen bildet die Grundlage für die Steuerberechnung, bei der dann die entsprechenden Steuervorteile berücksichtigt werden.

7. Kann ich Sonderausgaben wie Spenden oder Krankheitskosten in meiner Steuererklärung geltend machen?

Ja, bestimmte Sonderausgaben wie Spenden an gemeinnützige Organisationen, Krankheitskosten, Beiträge zur Altersvorsorge oder Handwerkerleistungen können in der Steuererklärung geltend gemacht werden. Diese Ausgaben mindern das zu versteuernde Einkommen und können zu einer Steuerersparnis führen.

Es ist wichtig, die entsprechenden Nachweise und Belege für die Sonderausgaben zu sammeln und korrekt in der Steuererklärung anzugeben, um von den steuerlichen Vorteilen profitieren zu können.

8. Wie läuft die Abgabe der Steuererklärung digital ab und welche Vorteile bringt es?

Die Abgabe der Steuererklärung kann heutzutage auch digital online erfolgen. Hierfür stehen verschiedene Softwarelösungen und das Elster-Portal der Finanzverwaltung zur Verfügung. Durch die digitale Abgabe können Fehler vermieden und die Bearbeitungsdauer verkürzt werden.

Weitere Vorteile der digitalen Steuererklärung sind die Möglichkeit, Daten aus Vorjahren zu übernehmen, automatische Plausibilitätsprüfungen und schnelle Rückmeldung über den Steuerbescheid. Zudem besteht die Möglichkeit, die Steuererklärung jederzeit und von überall ausfüllen zu können.

9. Was passiert, wenn ich meine Steuererklärung zu spät einreiche oder Fehler darin enthalten sind?

Wer seine Steuererklärung zu spät einreicht, muss mit einem Verspätungszuschlag rechnen. Dieser kann je nach Dauer der Verspätung und der Höhe der zu zahlenden Steuer variieren. Es ist daher ratsam, die Abgabefristen einzuhalten oder ggf. eine Fristverlängerung zu beantragen.

Bei Fehlern in der Steuererklärung kann es zu Nachzahlungen, Steuernachforderungen oder sogar zu einer Steuerprüfung kommen. Daher ist es wichtig, die Angaben sorgfältig zu überprüfen und ggf. Unterstützung durch einen Steuerberater in Anspruch zu nehmen.

10. Gibt es bestimmte Fristen, die ich bei der Abgabe und dem Einreichen meiner Steuererklärung beachten muss?

Ja, in der Regel muss die Steuererklärung bis zum 31. Juli des Folgejahres beim Finanzamt eingereicht werden. Für Steuerberater, die die Steuererklärung ihrer Mandanten erstellen, gelten verlängerte Fristen. Bei einer elektronischen Übermittlung kann die Frist sogar bis Ende Februar des übernächsten Jahres verlängert werden.

Es ist wichtig, die Abgabefristen einzuhalten, um Verspätungszuschläge zu vermeiden und eventuelle steuerliche Vorteile nicht zu verlieren.

Wie schreibe ich eine Steuererklärung

Das Schreiben einer Steuererklärung kann eine entmutigende Aufgabe sein, aber mit der richtigen Anleitung und Vorbereitung kann es viel einfacher werden. Hier sind die Schritte, die Ihnen helfen werden, Ihre Steuererklärung korrekt und rechtzeitig einzureichen:

Schritt 1: Sammeln Sie alle benötigten Unterlagen

Bevor Sie mit Ihrer Steuererklärung beginnen, stellen Sie sicher, dass Sie alle erforderlichen Unterlagen zur Hand haben. Dazu gehören Einkommensnachweise, Spendenquittungen, Kontoauszüge und alle anderen relevanten Dokumente.

Tipp: Organisieren Sie Ihre Unterlagen in Ordnern oder auf Ihrem Computer, um den Prozess zu erleichtern.

Beispiel: Um Ihre Einkommensteuererklärung korrekt ausfüllen zu können, benötigen Sie Ihre W-2-Formulare von Ihrem Arbeitgeber, Belege für eventuelle abzugsfähige Ausgaben und eventuelle andere Einkommensnachweise, wie zum Beispiel Einnahmen aus freiberuflicher Arbeit.

Schritt 2: Wählen Sie die richtige Steuerform aus

Es gibt verschiedene Formulare für die Steuererklärung, je nachdem, ob Sie selbstständig sind, Einkünfte aus Kapitalanlagen haben oder andere spezielle Umstände vorliegen. Wählen Sie das richtige Formular aus, um unnötige Verzögerungen oder Probleme zu vermeiden.

Tipp: Wenn Sie unsicher sind, welches Formular für Sie gilt, konsultieren Sie einen Steuerberater oder das Finanzamt.

Beispiel: Wenn Sie Einkommen aus selbstständiger Arbeit haben, benötigen Sie möglicherweise das Formular 1040-ES, um Ihre Steuern zu bezahlen. Stellen Sie sicher, dass Sie die richtige Form verwenden, um Verwirrung zu vermeiden.

Schritt 3: Füllen Sie Ihre persönlichen Informationen aus

Beginnen Sie mit dem Ausfüllen Ihrer persönlichen Informationen auf dem Steuerformular, wie Name, Adresse, Sozialversicherungsnummer und andere relevante Angaben. Stellen Sie sicher, dass alle Angaben korrekt und aktuell sind.

Tipp: Überprüfen Sie sorgfältig, ob alle Angaben korrekt sind, um Verzögerungen bei der Bearbeitung Ihrer Steuererklärung zu vermeiden.

Beispiel: John Smith füllt sein Formular 1040 mit seinen aktuellen persönlichen Informationen aus, einschließlich seines Namens, seiner Adresse und seiner Sozialversicherungsnummer.

Schritt 4: Tragen Sie Ihre Einkommensinformationen ein

Geben Sie alle relevanten Informationen zu Ihrem Einkommen ein, einschließlich Gehalt, Zinsen, Dividenden, Kapitalgewinnen und Verlusten. Stellen Sie sicher, dass Sie alle Einkommensquellen vollständig angeben, um spätere Probleme zu vermeiden.

Tipp: Überprüfen Sie Ihre Einkommensunterlagen sorgfältig, um sicherzustellen, dass Sie keine Einnahmen übersehen haben.

Beispiel: Maria trägt ihre Gehaltsabrechnungen, Zins- und Dividendeneinnahmen sowie Kapitalgewinne in ihr Steuerformular ein, um ihr Gesamteinkommen korrekt anzugeben.

Schritt 5: Berücksichtigen Sie abzugsfähige Ausgaben und Steuergutschriften

Listen Sie alle abzugsfähigen Ausgaben auf, wie z.B. Spenden, berufliche Ausgaben, medizinische Kosten usw. Berücksichtigen Sie auch alle Steuergutschriften oder -erleichterungen, für die Sie möglicherweise qualifiziert sind.

Tipp: Stellen Sie sicher, dass Sie alle abzugsfähigen Ausgaben nach den geltenden Gesetzen und Vorschriften richtig angeben.

Beispiel: Thomas berücksichtigt seine Spenden an gemeinnützige Organisationen und seine berufsbezogenen Ausgaben, um seine steuerpflichtigen Einkommen zu reduzieren und eventuell Steuergutschriften zu erhalten.

Schritt 6: Überprüfen Sie Ihre Steuererklärung sorgfältig

Bevor Sie Ihre Steuererklärung einreichen, überprüfen Sie sie sorgfältig, um sicherzustellen, dass alle Angaben korrekt sind und keine Fehler vorliegen. Korrigieren Sie alle Fehler oder Unstimmigkeiten, bevor Sie Ihre Steuererklärung absenden.

Tipp: Nehmen Sie sich Zeit für eine gründliche Überprüfung, um mögliche Probleme oder Fehler zu identifizieren und zu beheben.

Beispiel: Anna überprüft sorgfältig ihre Steuererklärung und entdeckt einen Fehler bei der Eingabe ihrer abzugsfähigen Ausgaben. Sie korrigiert den Fehler, bevor sie ihre Steuererklärung einreicht.

Schritt 7: Reichen Sie Ihre Steuererklärung ein

Nachdem Sie Ihre Steuererklärung sorgfältig überprüft haben, reichen Sie sie fristgerecht ein. Beachten Sie die Einreichungsfrist und senden Sie Ihre Steuererklärung elektronisch oder per Post an das Finanzamt.

Tipp: Bewahren Sie eine Kopie Ihrer eingereichten Steuererklärung sowie aller Unterlagen auf, um bei Bedarf darauf zurückgreifen zu können.

Beispiel: Michael reicht seine Steuererklärung elektronisch ein und erhält eine Bestätigungsmeldung vom Finanzamt. Er bewahrt eine Kopie seiner Steuererklärung und aller relevanten Unterlagen sicher auf.

Mit diesen Schritten und Tipps können Sie Ihre Steuererklärung effektiv und korrekt ausfüllen und rechtzeitig einreichen. Denken Sie daran, dass es ratsam sein kann, einen Steuerberater zu konsultieren, wenn Sie unsicher sind oder komplexe steuerliche Situationen zu bewältigen haben. Viel Erfolg bei Ihrer Steuererklärung!